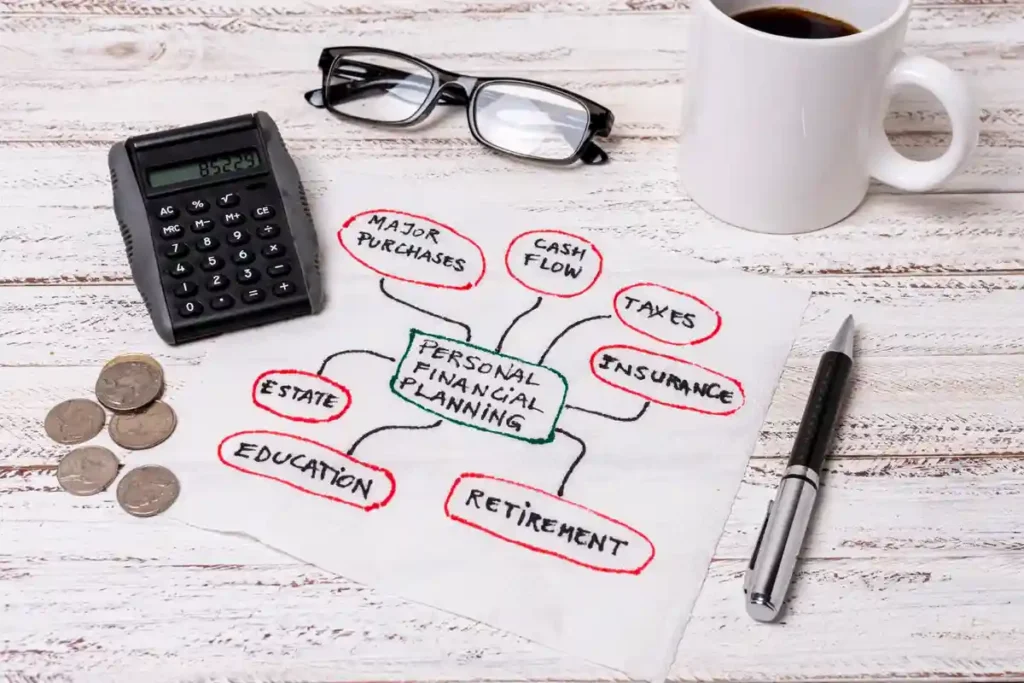

13 حکمت عملی بچت اور مالی منصوبہ بندی کے لیے

13Strategies for Budgeting and Saving Money

پیسہ بچانے اور منصوبہ بندی کے آسان طریقے (13 حکمت عملی)

اپنی مالی صحت بہتر بنانے کے لیے بجٹ بنانا اور پیسہ بچانا بہت ضروری ہے۔ یہ نہ صرف آپ کو اپنے مالی اہداف کو حاصل کرنے میں مدد دے گا بلکہ آپ کو غیر متوقع اخراجات کے لیے بھی تیار کرے گا۔

آج ہم آپ کو 13 ایسی حکمتِ عملیوں سے روشناس کرائیں گے جو نہ صرف آپ کو بچت کرنے میں مدد دیں گی بلکہ آپ کی مالی زندگی کو بھی آسان بنائیں گی۔

1. بجٹ بنائیں:

سب سے پہلے ایک ایسا بجٹ بنائیں جو آپ کی آمدنی اور اخراجات کو ظاہر کرے۔

اپنی تمام آمدنی کے ذرائع جیسے تنخواہ، کاروبار سے منافع، وغیرہ کو درج کریں اور اپنے اخراجات کو مختلف زمروں میں تقسیم کریں، جیسے کرایہ، خوراک، بل، ٹرانسپورٹ، تفریح، اور بچت۔ بجٹ بنانے کے لیے بہت سی ایپس اور ویب سائٹس موجود ہیں جو آپ کی مدد کر سکتی ہیں۔

2. اپنے اخراجات پر نظر رکھیں:

صرف بجٹ بنانا ہی کافی نہیں، آپ کو اپنے اخراجات پر بھی نظر رکھنی چاہیے۔

ایک ماہ کے لیے اپنے تمام اخراجات کو نوٹ کرکے رکھیں، چاہے وہ چھوٹی چیزیں ہی کیوں نہ ہوں۔

اس سے آپ کو اپنے خرچ کرنے کے رجحانات کا اندازہ ہوگا اور آپ یہ جان پائیں گے کہ کہاں پیسہ بچایا جا سکتا ہے۔

3. غیر ضروری اخراجات کم کریں:

بجٹ کا جائزہ لینے کے بعد، غیر ضروری اخراجات کو کم کرنے کی کوشش کریں۔

کیا آپ کو واقعی ہر روز کافی پینا پڑتا ہے؟ کیا آپ کو نئے کپڑوں کی ضرورت ہے یا آپ پرانے کپڑوں کا انتظام کر سکتے ہیں؟ اپنے آپ سے سوال کریں اور غیر ضروری اخراجات کو کم کرکے پیسہ بچائیں۔

4. خودکار بچت بنائیں:

اپنی آمدنی کا ایک خاص حصہ بچت کے لیے خودکار کر دیں۔ اس کا مطلب ہے کہ جب آپ کی تنخواہ آپ کے اکاؤنٹ میں آتی ہے، تو یہ رقم خود بخود ایک الگ بچت اکاؤنٹ میں منتقل ہو جاتی ہے۔

اس سے آپ کو بچت کرنے کی عادت پڑ جاتی ہے اور آپ پیسے کو خرچ کرنے کے فتنہ سے بچ سکتے ہیں۔

5. گروسری شاپنگ پر توجہ دیں:

گروسری شاپنگ پر بہت بچت کی جا سکتی ہے۔ خریداری سے پہلے ایک لِسٹ بنائیں اور اس پر قائم رہیں۔

ڈسکاؤنٹ اسٹورز پر خریداری کریں اور موسمی پھلوں اور سبزیوں کو ترجیح دیں۔ گھر میں کھانا پکانا ریستورانوں سے کھانے سے بہت سستا ہے۔

6. قرضوں سے نجات حاصل کریں:

قرضوں پر سود کی شرح زیادہ ہوتی ہے، جو آپ کی بچت کو متاثر کر سکتی ہے۔ قرضوں کو جلد از جلد ادا کرنے کی کوشش کریں۔ یہ آپ کی مالی صحت کو بھی بہتر بنائے گا۔

7. آمدنی کے ذرائع بڑھائیں:

اگر ممکن ہو، تو اپنی آمدنی کے ذرائع بڑھانے کی کوشش کریں۔ فری لانس کام کریں، کوئی نیا سکل سیکھیں، یا اپنی موجودہ نوکری میں ترقی کے لیے کوشش کریں۔

زیادہ آمدنی سے آپ کو بچت کرنا اور اپنے مالی مقاصد کو حاصل کرنا آسان ہو جائے گا۔

8. طویل مدتی اہداف کے لیے بچت کریں:

اپنی بچت کو مختلف اہداف کے لیے تقسیم کریں، جیسے گھر خریدنا، گاڑی خریدنا، بچوں کی تعلیم، یا ریٹائرمنٹ۔ ہر ہدف کے لیے ایک مخصوص رقم مختص کریں اور باقاعدگی سے اس میں رقم جمع کرتے رہیں۔

9.چھوٹی چھوٹی بچتوں کو نظر انداز نہ کریں:

بہت سے لوگ یہ سوچ کر غلطی کرتے ہیں کہ چھوٹی چھوٹی بچتیں کوئی خاص معنی نہیں رکھتیں۔ لیکن حقیقت یہ ہے کہ چھوٹی چھوٹی بچتیں بھی وقت کے ساتھ ساتھ بڑی رقم میں تبدیل ہو سکتی ہیں۔

مثال کے طور پر، اگر آپ روزانہ صرف 50 روپے بچاتے ہیں، تو ایک سال میں آپ 18,250 روپے جمع کر سکتے ہیں! پانچ سال میں، یہ رقم 91,250 روپے تک پہنچ سکتی ہے۔

اس کا آسان طریقہ یہ ہے کہ اپنے روزمرہ کے اخراجات میں چھوٹی چھوٹی کٹوتیاں کریں۔

کیا آپ واقعی ہر روز کافی پینا ضروری ہے؟ کیا آپ کو واقعی اس نئے برانڈ کے کپڑوں کی ضرورت ہے یا آپ پرانے کپڑوں کا انتظام کر سکتے ہیں؟ اپنے آپ سے سوال کریں اور غیر ضروری اخراجات کو کم کریں۔

آپ اس بچائے ہوئے پیسے کو اپنے بچت اکاؤنٹ میں جمع کر سکتے ہیں اور حیران رہ جائیں گے کہ وقت کے ساتھ ساتھ یہ کتنی بڑی رقم بن جائے گی۔

یہ حکمت عملی نہ صرف آپ کو پیسہ بچانے میں مدد دے گی، بلکہ آپ کو ذمہ داری اور مالی نظم و ضبط کی عادت بھی ڈالے گی۔

چھوٹی چھوٹی بچتوں کو نظر انداز نہ کریں، وہ آپ کے مالی مستقبل کو محفوظ بنانے میں ایک اہم کردار ادا کر سکتی ہیں۔

10. بجٹ ایپس استعمال کریں:

روایتی بجٹ بنانے کے طریقوں کے علاوہ، بجٹ ایپس استعمال کرنے پر غور کریں۔

یہ ایپس آپ کے اسمارٹ فون، ٹیبلیٹ یا کمپیوٹر پر آسانی سے انسٹال ہو جاتی ہیں۔

آپ منتخب کردہ ایپ کو اپنے چیکنگ اور کریڈٹ کارڈ اکاؤنٹس سے لنک کرکے آسانی سے اپنے اخراجات کو ٹریک کر سکتے ہیں اور ماہانہ رپورٹیں حاصل کر سکتے ہیں جو آپ کے اخراجات کے زمرے کے مطابق درجہ بندی کی جاتی ہیں۔

بجٹ ایپس کی اضافی خصوصیات میں ادائیگی کے یاد دہانیاں، کم بیلنس کی وارننگز، اور کسی بھی مشکوک اکاؤنٹ کی سرگرمی کے لیے الرٹس شامل ہیں۔

یہ ایپس عام طور پر مفت سے چند ڈالر فی ماہ میں دستیاب ہوتی ہیں، کچھ آزمائشی مدت پیش کرتی ہیں تاکہ آپ خریداری کرنے سے پہلے ان کی صلاحیتوں کو آزما سکیں۔

11. ٹیکس پلاننگ:

کوئی بھی ٹیکس ادا کرنا پسند نہیں کرتا لیکن ٹیکس پلاننگ کرنا ضروری ہے کیونکہ یہ آپ کی مالی صورتحال کو متاثر کر سکتا ہے۔

چاہے آپ کی آمدنی کم ہی کیوں نہ ہو، یہ سمجھنا ضروری ہے کہ مختلف ٹیکس تکنیک اور فیصلے آپ کے مالیات کو کیسے متاثر کر سکتے ہیں۔

آپ اپنے مالی حالات پر ٹیکس کے اثرات کو کم کرنے کا طریقہ جان کر اپنی جیب میں زیادہ پیسہ رکھ سکتے ہیں اور اپنے مالی اہداف کی طرف تیزی سے پیشرفت کر سکتے ہیں۔

ٹیکس پلاننگ میں جہاں تک ممکن ہو اپنے منافع بخش اکاؤنٹس جیسے کہ آپ کے آجر کی طرف سے سپانسرڈ 401(k) پلان، IRA، یا ہیلتھ سیونگز اکاؤنٹ (HSA) میں زیادہ سے زیادہ حصہ ڈالنا شامل ہے۔

12. مشیر سے بات کریں:

اگر آپ کو اپنی مالی منصوبہ بندی یا بجٹ بنانے میں مدد کی ضرورت ہے، تو مالی مشیر سے بات کرنے پر غور کریں۔

وہ آپ کی مالی صورتحال کا جائزہ لے سکتے ہیں اور آپ کو اپنے مالی اہداف کو حاصل کرنے میں مدد کے لیے ایک منصوبہ بنا سکتے ہیں۔

تاہم، یہ بات ذہن میں رکھیں کہ مالی مشیر کی خدمات مفت نہیں ہوتی ہیں، اس لیے مشیر سے مشورہ لینے سے پہلے ان کی فیسوں کے بارے میں پوچھیں۔

13. مستقل بنیادوں پر جائزہ لیں:

بجٹ اور بچت ایک مسلسل عمل ہے۔ اپنی مالی صورتحال اور اہداف میں تبدیلیوں کو ایڈجسٹ کرنے کے لیے باقاعدگی سے اپنے بجٹ کا جائزہ لیں۔

وقت اور لگن کے ساتھ، یہ حکمت عملیاں آپ کو مالی استحکام پیدا کرنے، اپنے اہداف کو حاصل کرنے، اور اپنی مجموعی مالی تندرستی کو بہتر بنانے میں مدد دے سکتی ہیں۔

بچت اور مالی منصوبہ بندی ایک طویل مدتی عمل ہے، لیکن ان آسان حکمت عملیوں پر عمل کرکے آپ اپنے مالی مستقبل کو محفوظ بنا سکتے ہیں اور اپنے خوابوں کو پورا کر سکتے ہیں۔

ذہن میں رکھیں، چھوٹے اقدامات بھی بڑا فرق ڈال سکتے ہیں، اس لیے آج ہی اپنا سفر شروع کریں

مجھے کتنی بچت کرنی چاہیے؟

یہ سوال کا جواب ہر شخص کے لیے مختلف ہو سکتا ہے۔ یہ آپ کی آمدنی، اخراجات، مالی اہداف اور خطرے کی برداشت پر منحصر ہے۔ ایک اچھا رہنما یہ ہے کہ اپنی آمدنی کا 10-20 فیصد بچت کے لیے مختص کریں۔ تاہم، یہ صرف ایک نقطہ آغاز ہے، اور آپ کو اپنی منفرد صورتحال کے مطابق رقم کو ایڈجسٹ کرنا چاہیے۔

میں اپنی بچت کہاں رکھوں؟

اپنی بچت کو مختلف جگہوں پر رکھنا اچھا ہے۔ کچھ پیسے آپ کو آسان رسائی والے اکاؤنٹ میں رکھنے چاہئیں جیسے چیکنگ اکاؤنٹ، غیر متوقع اخراجات کے لیے۔ آپ اپنی طویل مدتی اہداف کے لیے، جیسے ریٹائرمنٹ کے لیے، ایک بچت اکاؤنٹ یا سرمایہ کاری اکاؤنٹ میں پیسہ رکھ سکتے ہیں۔

بجٹ بنانے میں مجھے کیا مشکل درپیش ہو سکتی ہے؟

بہت سے لوگوں کو بجٹ بنانا اور اس پر قائم رہنا مشکل لگتا ہے۔ عام چیلنجوں میں حقیقت پسندانہ بجٹ نہ بنانا، اپنے اخراجات پر نظر نہ رکھنا، اور غیر ضروری اخراجات کا مقابلہ نہ کرنا شامل ہیں۔

مجھے مالی مشیر کی ضرورت کب پڑے گی؟

اگر آپ کو اپنی مالی صورتحال یا بجٹ بنانے میں مدد کی ضرورت ہے، تو آپ مالی مشیر سے بات کرنے پر غور کر سکتے ہیں۔ وہ آپ کو اپنے مالی اہداف کو حاصل کرنے میں مدد کے لیے ایک منصوبہ بنا سکتے ہیں۔ تاہم، مشیر کی خدمات مفت نہیں ہوتی ہیں، اس لیے مشیر سے مشورہ لینے سے پہلے ان کی فیسوں کے بارے میں پوچھیں۔